PKN ORLEN rozpoczyna przejęcie Grupy PGNiG

fot. PKN ORLEN

fot. PKN ORLEN

Mateusz Morawiecki

Prezes Rady Ministrów

Powiększony PKN ORLEN jest kluczowym podmiotem. Dla przeprowadzenia procesu jest niezbędna siła kapitałowa. Poprzez tego typu połączenia tworzy się możliwość wygenerowania dodatkowych synergii po stronie dochodowej i kosztowej. To przełomowy proces, który zwiększy efektywność funkcjonowania PGNiG i PKN ORLEN. Całościowa integracja pewnych rynków, dystrybucji, sprzedaży i obrotu pokazuje kolejne kierunki rozwoju.

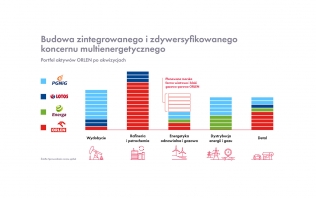

W wyniku integracji aktywów PKN ORLEN, Grupy ENERGA, LOTOS i PGNiG łączne roczne przychody nowego koncernu wyniosłyby około 200 mld zł. Zysk operacyjny EBITDA kluczowych segmentów osiągnąłby około 20 mld zł rocznie. Za zysk operacyjny połączonego podmiotu w około 40% odpowiadałby nadal podstawowy biznes, czyli rafineria i petrochemia. Z kolei wydobycie z łączną roczną produkcją na poziomie około 70 mln boe stanowiłoby około 20% wyniku. Po około 15% generowałyby sprzedaż detaliczna paliw, gazu i energii oraz regulowana dystrybucja, z dużym potencjałem wzrostu w kolejnych latach. Wytwarzanie energii odpowiadałoby za około 10% zysku operacyjnego. W tym przypadku możliwe byłoby podwojenie wyniku w perspektywie do 2030 r. dzięki realizacji nowych inwestycji.

Jacek Sasin

Wicepremier, Minister Aktywów Państwowych

Polska gospodarka dostaje dziś potężny impuls gospodarczy. To nie koniec. Dokonujemy dziś dwóch kroków – nie tylko mamy otwartą zgodę na przejęcie Grupy LOTOS przez przez PKN ORLEN, ale otwieramy też drzwi do kolejnej konsolidacji. Rozpoczynamy proces przejęcia PGNiG przez PKN ORLEN. Budujemy w Polsce potężny koncern multienergetyczny o globalnym zasięgu. Konsolidacja spółek skarbu państwa to nasza odpowiedź na coraz bardziej wymagające otoczenie. Trzeba tworzyć duże podmioty, które po połączeniu swoich budżetów inwestycyjnych, będą mogły realizować śmiałe i ambitne projekty. Transformacja energetyczna Polski to duże wyzwanie, a naszym zadaniem jest jej przeprowadzenie w sposób jak najbardziej efektywny. PKN ORLEN ma kompetencje do realizacji tego procesu, dlatego będzie wiodącym podmiotem tej transakcji. Jesteśmy częścią Europy, w której wiele spółek energetycznych procesy konsolidacyjne ma już za sobą. Wspierały je rządy państw, w których działają. Tworzenie wielosektorowych koncernów, liczących się w Europie i na świecie, wpisuje się w politykę gospodarczą naszego rządu.

Zgodnie z zapisami Listu intencyjnego model transakcji oraz jej harmonogram zostaną wypracowane przez zespół składający się z przedstawicieli stron porozumienia. Fundamentem będzie rola PKN ORLEN jako wiodącego podmiotu transakcji. Na potrzeby transakcji opracowana zostanie wycena wartości PGNiG, w tym pakietu posiadanego przez Skarb Państwa. Niezbędne będzie także przeprowadzenie procedury przed odpowiednimi organami ochrony konkurencji tj. Komisją Europejską lub UOKiK.

Daniel Obajtek

Prezes Zarządu PKN ORLEN

PKN ORLEN, jest zdeterminowany, aby zbudować silny koncern multienergetyczny, który będzie bardziej odporny na wahania rynku i sprosta wyzwaniom konkurencyjnego rynku. To projekt strategiczny dla przyszłości polskiej gospodarki, która potrzebuje transformacji energetycznej. Jeśli chcemy liczyć się na biznesowej mapie Europy musimy go zrealizować. Branża rafineryjna jest cykliczna, bo w dużej mierze zależy od otoczenia makroekonomicznego, które podlega dużym wahaniom. Aby inwestować i myśleć o rozwoju w długiej perspektywie, trzeba mieć stabilne i zdywersyfikowane przychody. Dlatego budujemy jeden silny multienergetyczny koncern, który będzie oparty również o biznes regulowany, z jakim mamy do czynienia w energetyce i gazie. Aktywa przejętej już Grupy ENERGA oraz przejmowanego LOTOSu są doskonałym uzupełnieniem naszej działalności. Integracja z PGNiG rozszerzy łańcuch wartości koncernu o gaz ziemny, co będzie kolejnym ważnym krokiem do budowania jednej, silnej, multienergetycznej firmy.

Prowadzone przez PKN ORLEN transakcje wpisują się w światowe trendy. Największe światowe koncerny paliwowe już dawno zbudowały zintegrowane łańcuchy wartości oparte na wydobyciu ropy naftowej i gazu, inwestycjach w nowoczesną elektroenergetykę i poszerzaniu kompetencji w sprzedaży detalicznej. Na przykład BP, Total, Shell czy Equinor zarządzają swoją organizacją właśnie w sposób segmentowy, koncentrując się przede wszystkim na dywersyfikacji źródeł przychodów. PKN ORLEN wykorzysta i wzmocni istniejący system zarządzania segmentowego do zarządzania Grupą po akwizycjach.

Grupa ORLEN dąży do tego, aby zostać biznesowym liderem zrównoważonej transformacji sektora energetycznego w Europie Środkowo-Wschodniej. W przypadku segmentu wydobycia, konsolidacja poprawiłaby efektywność operacyjną i inwestycyjną oraz umożliwiłaby skoncentrowanie się na złożach gazu ziemnego i ropy naftowej w Polsce i Europie. W zakresie energii elektrycznej powstałoby zintegrowane portfolio wytwórcze w kraju, oparte o efektywne elektrownie gazowe oraz odnawialne źródła energii, w tym morską energetykę wiatrową. W tym kontekście istotny byłby potencjał jednostek gazowych do bilansowania nieregularnego profilu wytwarzania z odnawialnych źródeł energii. Jednocześnie zarządzanie szerokim portfolio aktywów umożliwiłoby optymalizację handlu na hurtowym rynku energii elektrycznej.

fot. PKN ORLENW wyniku połączenia czołowych polskich koncernów energetycznych powstanie podmiot o zdywersyfikowanych przychodach, z dużą bazą surowcową, nowoczesnym przerobem, czystą energetyką i zintegrowanym detalem. Będziemy w stanie inwestować w wielkie projekty związane z transformacją energetyczną

fot. PKN ORLENW wyniku połączenia czołowych polskich koncernów energetycznych powstanie podmiot o zdywersyfikowanych przychodach, z dużą bazą surowcową, nowoczesnym przerobem, czystą energetyką i zintegrowanym detalem. Będziemy w stanie inwestować w wielkie projekty związane z transformacją energetycznąDaniel Obajtek, Prezes Zarządu PKN ORLEN

Beneficjentami stworzenia multienergetycznego koncernu będą klienci. Połączenie kompetencji umożliwi wypracowanie rozszerzonej, atrakcyjnej oferty handlowej w zakresie paliw, gazu i energii. To także duży potencjał do dalszego rozwoju marki ORLEN oraz programu lojalnościowego VITAY opartego o szereg kompleksowych usług.

Stworzenie zintegrowanej Grupy umożliwiłoby pełne wykorzystanie i rozwój kompetencji pracowników. Obecnie na rynku odczuwalny jest deficyt pracowników, szczególnie w branży produkcyjnej. W wyniku konsolidacji łączne zatrudnienie wyniosłoby ponad 60 tys. osób.

Grupa ORLEN posiada duże doświadczenie w realizacji procesów akwizycyjnych, nie tylko w Polsce, ale też na rynku globalnym. Na przestrzeni lat do Grupy ORLEN włączone zostały m.in. ANWIL we Włocławku, czeski Unipetrol, litewska spółka ORLEN Lietuva, czy ostatnio Grupa Energa. W każdym przypadku efektem przejęć był rozwój spółki ukierunkowany na budowę specyficznych kompetencji, zwiększanie roli spółki w regionie i wykorzystanie potencjału pracowników.

Połączona grupa miałaby również znaczące doświadczenie w realizacji dużych projektów inwestycyjnych. Tylko w ciągu ostatnich 3 lat, Grupa ORLEN zrealizowała 3 projekty, których koszty przekroczyły 1 mld zł. Chodzi o instalację do produkcji polietylenu w czeskim Unipetrolu i dwie elektrownie gazowo-parowe w Płocku i Włocławku. Grupa posiada także licencję na budowę morskiej farmy wiatrowej o mocy około 1200 MW na Morzu Bałtyckim. Koszty tego typu inwestycji sięgają standardowo kilkunastu miliardów złotych.

Z kolei marka ORLEN jest szeroko rozpoznawalna w regionie, dzięki silnym relacjom Grupy z jej klientami, pracownikami i współpracującymi instytucjami. Koncern cały czas wzmacnia globalną rozpoznawalność poprzez realizowany proces co-brandingu w europejskiej sieci czy inwestycje w sponsoring sportowy. To przemyślana strategia, która pomaga w budowaniu relacji z klientami i partnerami biznesowymi.

wczytywanie wyników...

wczytywanie wyników...